Internacional - Finanzas

Los gigantes salen a la caza de los alimentos orgánicos

Por Kelsey Gee y Heather Haddon, The Wall Street Journal

La adquisición de WhiteWave Foods Co. por parte de Danone SA, que pagó US$10,400 millones, es la más reciente de una serie de transacciones en la industria alimentaria impulsada por la presión que tienen los fabricantes para adaptarse a los cambios de hábitos alimenticios de los consumidores estadounidenses.

En su lucha por revertir el estancamiento de sus ventas, los gigantes de alimentos están poniendo la mira en empresas más pequeñas que han aprovechado el creciente deseo de los consumidores por comidas más simples y naturales.

Las crecientes ventas de productos como las bebidas de soya y almendra Silk o la leche orgánica Horizon han ayudado a más que triplicar el valor de las acciones de WhiteWave desde que la compañía con sede en Denver salió a bolsa en 2012 con un precio inicial de US$17.

“La realidad ha cambiado en la estantería. Al ver los [productos] orgánicos y no-OGM [genéticamente modificados], ahora están creciendo mucho más rápido” que los artículos convencionales, dijo el jueves Emmanuel Faber, presidente ejecutivo de Danone, durante una conferencia telefónica sobre el acuerdo. Estos productos, señaló, ya no son de nicho y sus ventas están aumentando tres veces más rápidamente que sus homólogos convencionales.

El año pasado, Hormel Foods Corp. compró la compañía de carnes orgánicas Applegate Farms LLC por US$775 millones, lo que calificó como su mayor adquisición. Asimismo, General Mills Inc. pagó US$820 millones en 2014 por Annie Inc., conocida por sus macarrones con queso orgánicos. Estas transacciones fueron en respuesta al creciente número de consumidores que se preocupan por su salud.

ENLARGE

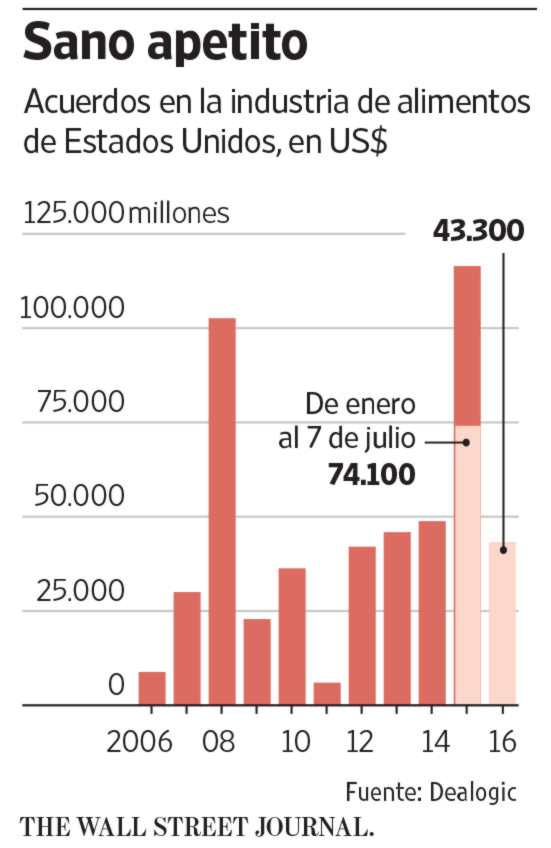

El año pasado, la explosión de fusiones y adquisiciones en el sector alimentario dio lugar a más de US$116,000 millones en acuerdos en los que participaron empresas estadounidenses, la mayor suma en al menos dos décadas, según datos de Dealogic.

En lo que va de este año, se han dado a conocer acuerdos entre empresas de alimentos y bebidas por valor de más de US$43,000 millones. Aunque esta cifra es inferior a los US$74,000 millones registrados en igual período de 2015, es la segunda más alta desde 2008, según Dealogic. De acuerdo con un informe reciente de A. T. Kearney Inc., la menor cantidad de transacciones este año se debe en parte al endurecimiento del crédito y a las bajas valoraciones de las empresas.

La compra de WhiteWave por el gigante lácteo francés impulsó los precios de las acciones de otras empresas centradas en alimentos orgánicos o frescos.

Los títulos de Hain Celestial Group Inc., que vende té de hierbas y snacks vegetarianos, subieron 3,5% el viernes, tras el alza de 7% del jueves, mientras que las acciones del fabricante de Skinny Pop, la marca de palomitas de maíz de Amplify Snack Brands Inc., aumentaron 5,4%. Del mismo modo, las del fabricante de kéfir Lifeway Foods Inc. y las de la empresa de nueces y semillas Snyder’s-Lance Inc. se dispararon en los últimas dos jornadas. Analistas y banqueros dicen que en momentos en que la economía crece a un ritmo lento, las pequeñas empresas de alimentos pueden ofrecer una mayor rentabilidad a los inversionistas.

Las ventas de productos naturales y orgánicos pueden expandirse a un ritmo anual de entre 5% y 15%, señala Sean Naughton, analista sénior de investigación de Piper Jaffray Cos.

“Es economía: cuanto más grande es la nave, más difícil se vuelve lograr hacerla girar”, dice Jeff Tarplin, socio gerente de India Brook Partners, una firma de banca de inversión especializada en fusiones y adquisiciones en la industria alimentaria.

El apetito de los consumidores por la comida sana y más natural también ha perjudicado a las compañías que venden dulces, obligando a algunas a buscar acuerdos que ayuden a reducir costos.

La semana pasada, Mondelēz International Inc. hizo una oferta —rápidamente rechazada— de US$23,000 millones por la empresa de chocolates Hershey Co. La combinación entre estas dos firmas crearía el mayor fabricante de golosinas del mundo.

La consolidación puede también tener un costo. Bajo el gigante Kellogg Co. , el fabricante de cereales Kashi registró una caída de sus ventas a US$500 millones, 17% por debajo de su máximo. Kellogg impuso elementos de su estructura corporativa en la firma adquirida y esos cambios terminaron alienando a empleados y consumidores.

Algunas empresas, como Clif Bar & Co. y Kind LLC, han resistido ofertas de compañías más grandes. El presidente ejecutivo de Kind, Daniel Lubetzky, dijo que su firma no abriría su capital por razones financieras y para llevar a cabo su misión social.

WhiteWave ha prosperado en los tres años transcurridos desde que Dean Foods Co. escindió la operación de leche de soya, de rápido crecimiento, del estancado negocio de productos lácteos básicos.

Dean Foods continúa luchando con una disminución del consumo de leche, que ya lleva varias décadas en EU, mientras que las ventas de WhiteWave se han disparado gracias en parte a la compra en 2015 de las empresas de alimentos nutricionales Vega y Wallaby Yogurt Co. Sus ventas de productos orgánicos, excluyendo adquisiciones, también han crecido a un promedio de más de 10%, según la empresa.

Aun así, “en algún momento va a ser muy difícil hacer una adquisición sólo para mostrar crecimiento” en las ventas, dice Chris Geier, director de banca de inversión de la firma contable y consultora Sikich LLP, de Chicago.

JMRS

Notas Relacionadas

- Las exportaciones de Costa Rica crecen un 18 % en lo que va de 2023 y suman 16,769 millones de dólares

- Argentina aumenta la ayuda social para compra de alimentos

- El déficit del comercio exterior de Estados Unidos sube el 11.6 % en septiembre

- La economía rusa crece solo un 1,6 % en marzo por el impacto de las sanciones

- Temen escasez de alimentos por normas aduaneras post-Brexit